(一) 生物柴油介绍:减排属性突出,广泛应用于交通、工业等领域

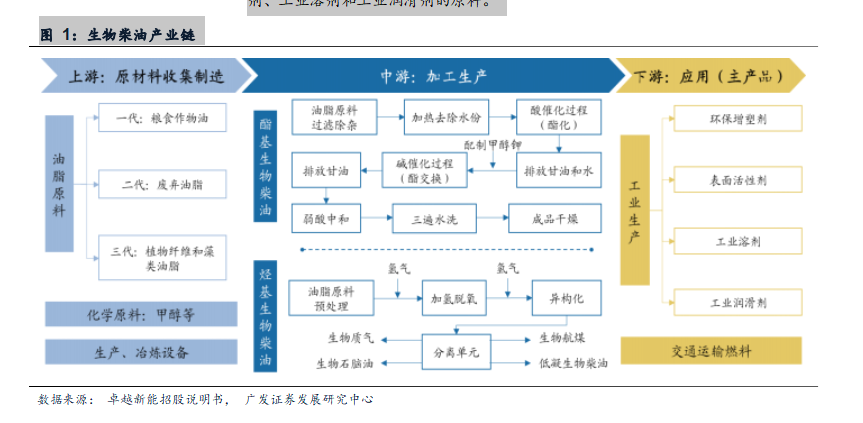

生物柴油作为一绿色能源,具备环保与减排性能好、可再生等特性,一般与化石柴 油掺混来使用。 在“双碳”背景下,海外各国通过规定化石柴油中生物柴油的强制 添加比例催生出超4000万吨/年的全球需求市场, 并且在能源供需矛盾加剧下生物柴 油价格持续上涨。而生物柴油根据原料的种类可细分为一代(粮食作物油)、 二代 (废弃油脂)和三代(植物纤维和藻类油脂)三大类,并且根据加工工艺和成品结构 的差异分为酯基生物柴油 ( FAME) 和烃基生物柴油( HVO) 两大类。在用途方面, 生物柴油不仅可被用作交通运输燃料,还可以在工业中作为环保增塑剂、表面活性 剂、工业溶剂和工业润滑剂的原料。

图 1:生物柴油产业链

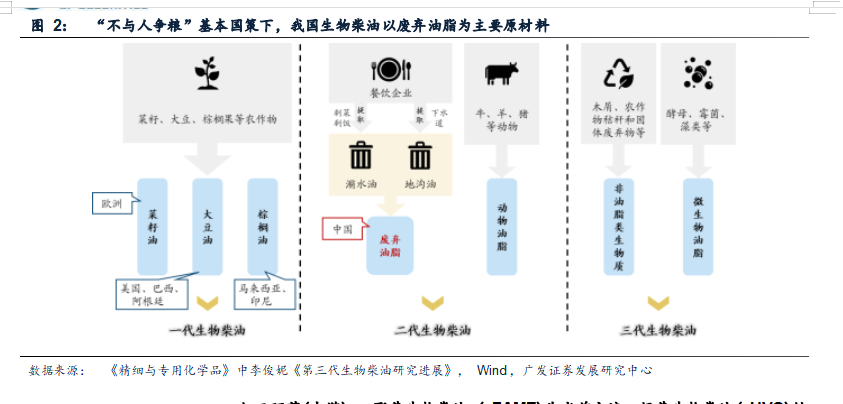

原材料(上游) : “不与人争粮”基本国策下, 我国生物柴油形成以废弃油脂为主 要原材料的加工形式。生物柴油的制备原材料来源广泛,根据欧洲的官方定义可划 分为:( 1 )以油菜籽、菜籽油、大豆及棕榈油粮食作物制备而成的一代生物柴油; (2)以餐厨废油和废弃动物油脂为原材料制备的二代生物柴油;(3)以废弃木材、 纸浆厂废液为主的植物纤维和藻类油脂制备的三代生物柴油。代数越高, 其政策的 鼓励程度和减排能力亦越高,其中三代生物柴油还未大规模产业化。

2012年工信及农业部发布的《粮食加工发展规划(2011-2020年)》明确“严格控制 以粮食为原料的生物质能源加工业发展”; 2014年国家能源局发布《生物柴油产业 发展政策》进一步要求“严禁以食用油脂、油料为原料生产生物柴油”,在“不与人 争粮”基本国策下,造就我国仅以废油脂为原材料的产业格局。其余主要生物柴油 生产国/地区中, 主要以一代生物柴油为主,其中欧洲生物柴油以菜籽油为主要原材 料,美国、巴西、阿根廷以大豆油为主, 马来西亚和印尼以棕榈油为主。

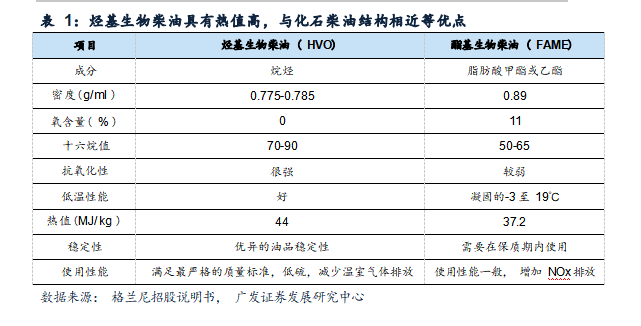

加工环节(中游) :酯基生物柴油 ( FAME)为当前主流,烃基生物柴油( HVO)性 能更加优异。结合图1生物柴油的产业图,根据加工工艺和成品结构可分为FAME和 HVO两大类生物柴油: ( 1 )通过在催化剂作用下经酯交换或酯化反应制成形成脂肪 酸甲酯的酯基生物柴油FAME,由于加工工艺成熟且成本相对低廉,是目前主要使用 的生物柴油类型; (2) 通过加氢异构形成烷烃的烃基生物柴油HVO,相较于FAME 来说加工成本较高, 但其化学结构与化石柴油更加相近,也就意味着理论上能够添 加比例上限更高,卓越新能、三聚环保等加工龙头亦在加速HVO产能布局。

应用环节(产品):生物柴油主要用于交通燃料,亦可深加工成增塑剂等衍生产品。 在欧洲等发达国家, 生物柴油主要与化石柴油调合后用于交通燃料领域, 是重要的 绿色能源之一( 目前主要用于陆上交通,后续亦将应用于航空领域)。除作为清洁 燃料外,生物柴油同时还可以作为生物基绿色材料的生产原料。 根据卓越新能招股 说明书披露,副产物粗甘油可提炼加工为工业甘油,生物柴油深加工可制备生物酯 增塑剂、水性醇酸树脂、天然脂肪醇等生物基新材料,下游应用场景广阔且多元。

(二) 海外政策明确强制添加比例, 陆上交通领域需求已达 4000 万吨

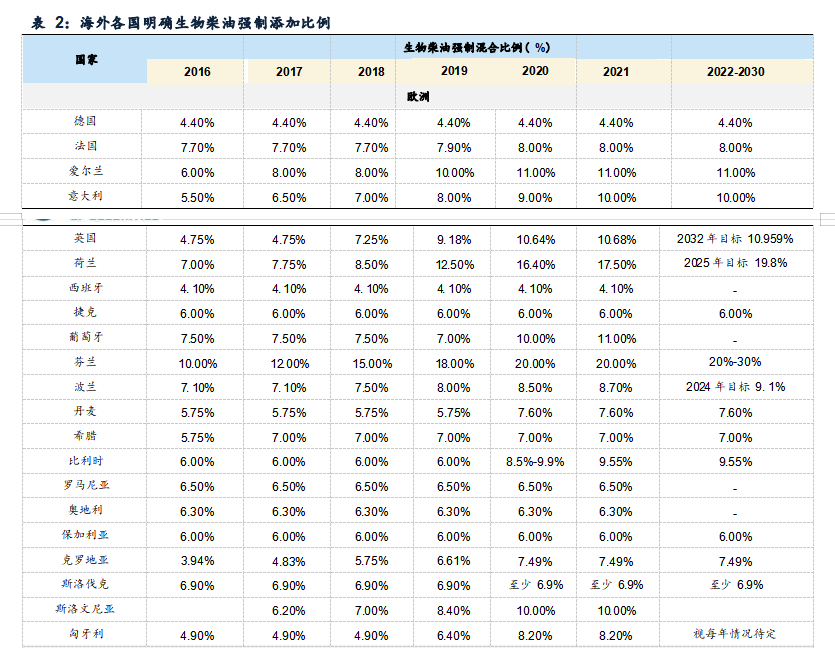

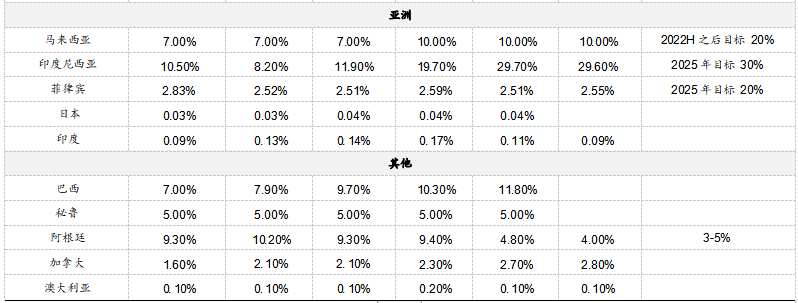

各国政策明确生物柴油需求,强制添加比例普遍在5%~15%之间,催生数千万吨级 全球陆上交通需求市场。根据USDA披露的全球各区域生物燃料规定,众多国家均明 确提出了化石柴油中添混生物柴油的比例要求: ( 1 )欧洲地区,2018年欧盟通过的 《可再生能源指令II》中明确了2021至2030年交通运输中可再生能源消耗最低需达 14%。受此政策指引,欧洲各国披露了当前及未来计划的生物柴油添加比例,普遍 位于5%~10%之间; (2) 亚洲地区, 作为棕榈油的主要生产国,为了提振当地棕榈 油使用需求,马来西亚和印度尼西亚的远期目标高达20%和30%;(3) 美国亦要求 2020年消费量达804万吨。

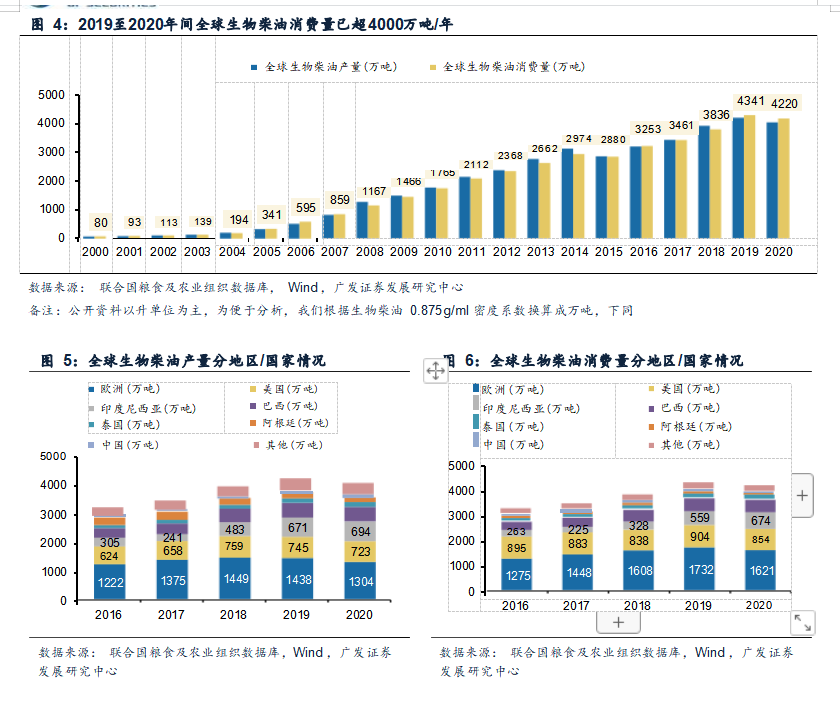

政策强制规定下全球生物柴油需求量已超4000万吨/年, 对应市场规模超4000亿元/ 年,其中欧洲占比超三成。根据经合组合及粮农组织的数据统计,受益于全球双碳 政策趋近, 各国持续上调生物柴油添加比例的影响,全球生物柴油消费量由2000年 80万吨增长至2020年4220万吨,对应复合增速达22%。结合目前超1万元/吨的生物 柴油价格, 当前生物柴油行业规模已超4000亿元/年。

而从具体的生产和消费地区/国来看, 两者保持同样的排名次序。2020年欧洲生物柴 油生产量及消费量分别为1304万吨和1621万吨, 占全球的32%和38%。此外美国和 印度尼西亚亦是生产及消费大国, 2020年消费量分别达854万吨和674万吨, 占比为 20%和16%。而中国作为仅以废油脂为原材料生产生物柴油的国家,其消费量和产 量从规模上来看与前列地区/国家存在差异, 但是在废油脂制备领域是最为重要的供 应国 (章节二将详细介绍废油脂部分) 。

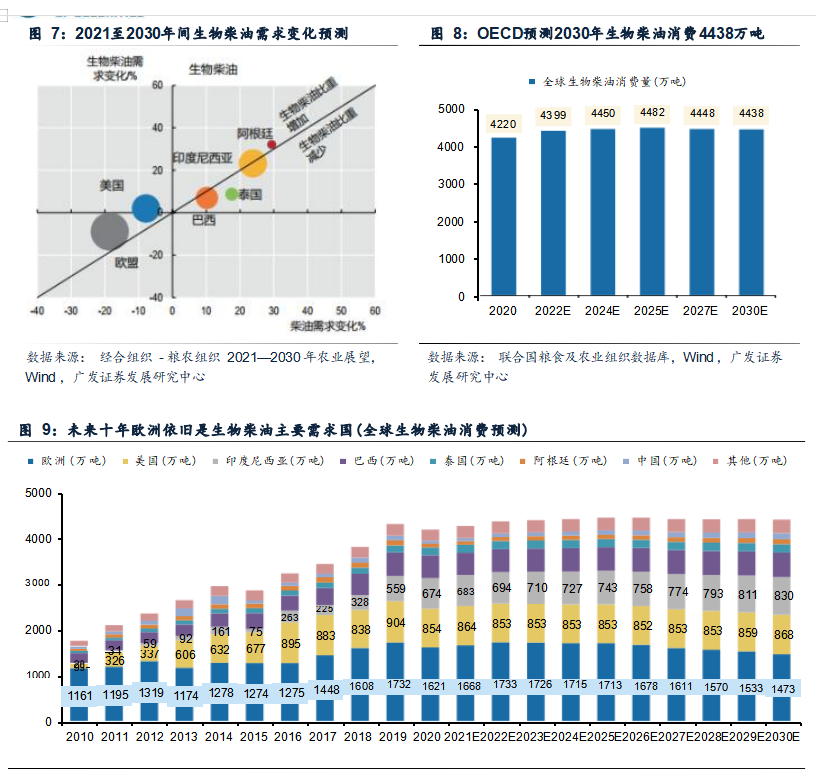

远期生物柴油需求仍将超4000万吨/年,其中废油脂制备生物柴油需求潜力最为突出。 根据经合组织-粮农组织《2021-2030年农业展望》披露, 国际能源署( IEA) 预测双 碳时代下欧盟及美国的总化石燃料使用量将有所下降,对后续生物燃料消费增长的 空间较为有限, 预期2020至2030年全球生物柴油将维持在4000万吨/年以上的需求 规模。但从细分区域来看,欧洲作为历史主要的生物柴油消费国,最新的REDII政策 将棕榈油列为高风险生物燃料原料,其消费量后续将显著下跌,而以废弃油脂为主 的先进原料制备的生物柴油在生物柴油市场中的地位与日俱增。OECD预期在其他 植物生产的生物柴油下降的背景下,减排属性最佳的废油脂制备生物柴油的规模将 持续提升。(章节二将详细介绍废油脂部分) 。

( 三 ) 航空领域市场正待开启,仅欧洲就可新增 4300 万吨/年需求潜力

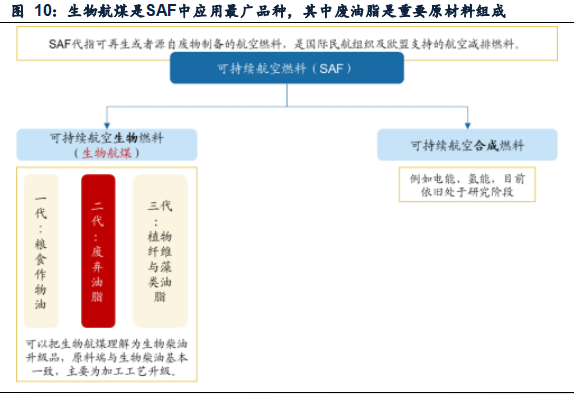

航空特性决定氢能、电能短期无法应用,国际民航明确采用可持续航空燃料(SAF) 是核心减排方式。对于陆上交通来说,电能、氢能、生物质能都是替代化石燃料实现 减排的手段,这也是在生物柴油添加比例持续提升的背景下,市场总体规模依旧维 持在4000万吨/年的核心原因。但是民航飞机的特点及现阶段的技术水平决定了氢能、 电能、核能等新能源在短期内无法普及与运用, 因此使用具备低碳、可持续特点的 液体航空替代燃料必将是被重点关注的领域。ICAO (国际民航组织)在2019年国际 民航组织大会明确未来将通过使用可持续航空燃料(SAF,指的是符合标准的可再 生或源自废物的航空燃料)进行减排,并设立对应的要求及指标。

生物航煤是SAF中应用最广的品种之一,其中废弃油脂是重要的原材料组成。根据 ICAO的定义, SAF可进一步分为可持续航空生物燃料(生物航煤) 和可持续航空合 成燃料(目前处于研究阶段)。而生物航煤的原料与生物柴油相同,在某种程度上我 们甚至可以把生物航煤理解为生物柴油的加工升级品,而废油脂是制备生物航煤重 要原材料之一。

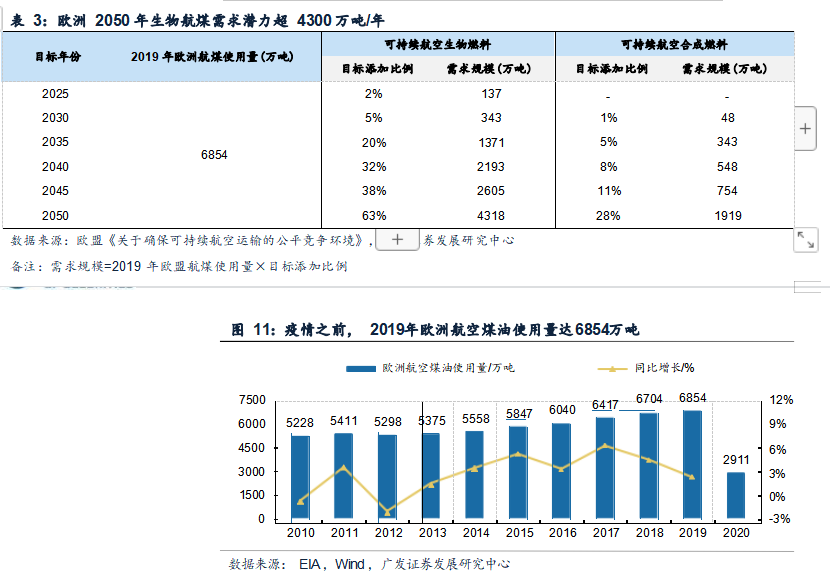

欧盟明确2050年生物航煤添加比例需达63%,参考2019年欧洲航煤使用量, 仅欧洲 对应生物航煤潜在需求超4300万吨/年。在欧盟2021年发布的《关于确保可持续航空 运输的公平竞争环境》中明确,可持续航空生物燃料(生物航煤)占航空燃料的比重 2025年需达2%、2050年需达63%。参考疫情前2019年欧盟6854万吨的航空燃料使 用量,最高63%添加比例预期下,对应生物航煤需求潜力超4300万吨/年。并且明确 为避免碳泄露风险(例如国际航班为降低燃料成本,可能选择在非欧洲地区加无SAF 添加的普通航煤)以及欧盟航空企业成本劣势, 要求所有飞往欧盟地区的飞机都需 采纳此标准,后续中国、美国等全球各国生物航煤市场亦将陆续开启。

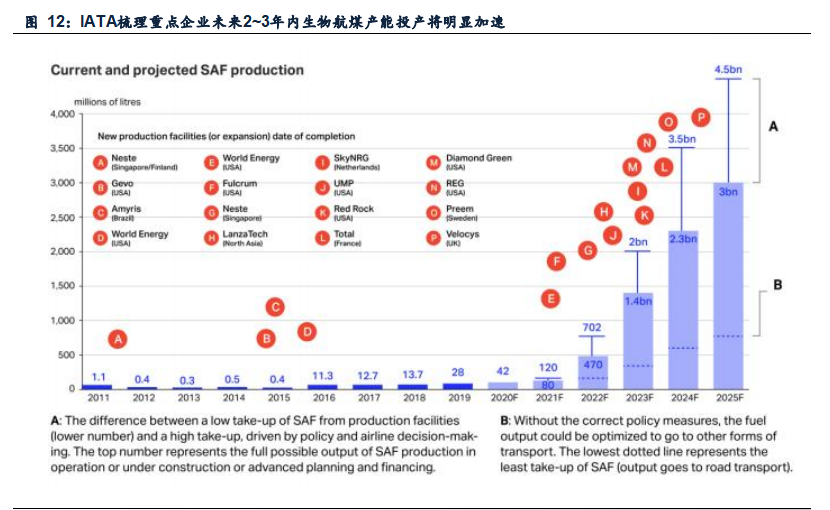

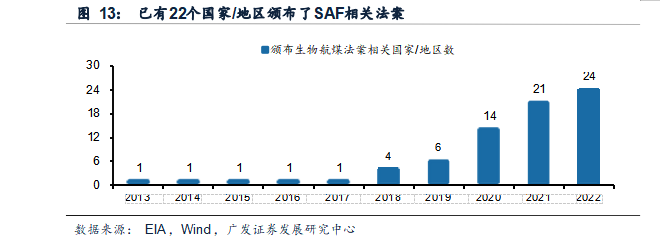

全球各国陆续落地生物航煤支持政策,加工产能进入高速放量期。根据21世纪经济 报披露,目前生物航煤的价格约为1.5万元到2.5万元每吨,而传统航煤价格为0.7~0.8 万元/吨。与生物柴油和柴油价差相比,当前较高的价差是制约生物航煤产业化的核 心因素。但我们预期伴随传统化石能源价格的持续走高、全球减排成本的增长,以 及加工工艺的优化进步, 生物航煤性价比将会逐步凸显出来。根据ICAO统计,截至 目前, 已有22个国家/地区颁布了SAF相关法案(包含美国、日本、英国等) ,2022年5月中石化生物航煤产品亦通过认证,生物航煤全球化稳步推进。并且根据IATA梳 理,众多生物航煤产线将在未来2~3年内投产落地,迈入放量高峰期。

全球各国陆续落地生物航煤支持政策,加工产能进入高速放量期。根据21世纪经济 报披露,目前生物航煤的价格约为1.5万元到2.5万元每吨,而传统航煤价格为0.7~0.8 万元/吨。与生物柴油和柴油价差相比,当前较高的价差是制约生物航煤产业化的核 心因素。但我们预期伴随传统化石能源价格的持续走高、全球减排成本的增长,以 及加工工艺的优化进步, 生物航煤性价比将会逐步凸显出来。根据ICAO统计,截至 目前, 已有22个国家/地区颁布了SAF相关法案(包含美国、日本、英国等) ,2022年5月中石化生物航煤产品亦通过认证,生物航煤全球化稳步推进。并且根据IATA梳 理,众多生物航煤产线将在未来2~3年内投产落地,迈入放量高峰期。

( 四 ) 需求愈发旺盛但供给受限,生物柴油价格持续上涨

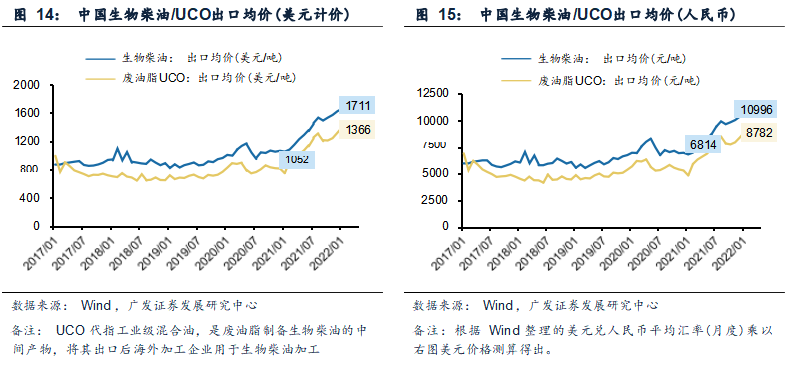

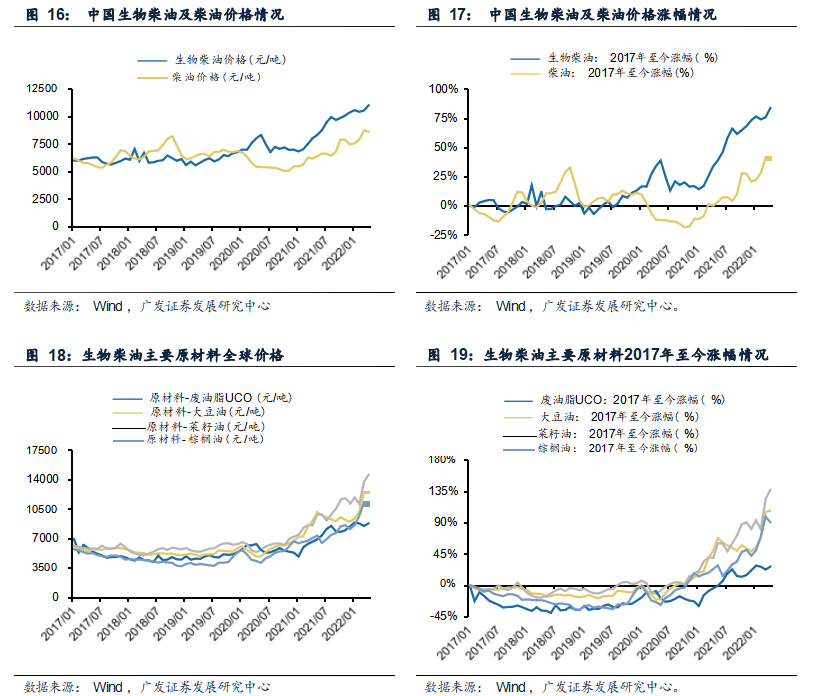

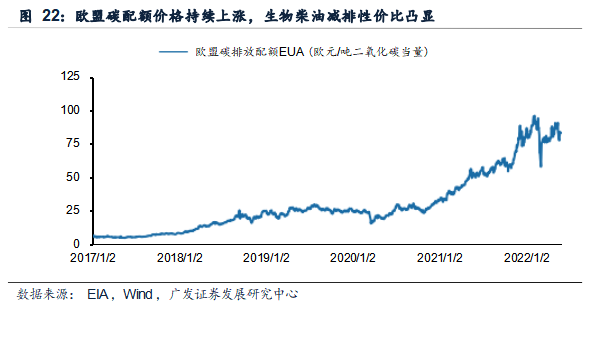

2021年至2022年4月生物柴油出口月均价上涨63% ,需求旺盛、供应受限是核心原 因。根据中国海关统计, 我国出口的生物柴油月度均价由2021年1月的1052美元/吨 (约6814元/吨, 按当期月均汇率测算,下同)增长至2022年4月的1711美元/吨(约 10996元/吨),增速高达63%。根据生物柴油网, 截至5月30日工业级混合油( UCO) 港口价已达1.06~1.07万吨/吨(不带票) ,生物柴油报价已达1.28万多元/吨,价格 进一步上涨。我们认为生物柴油供需矛盾持续加剧是价格上涨的核心原因: ( 1 ) 能 源价格上涨,柴油、大豆油等价格持续走高; (2) 原料供给不足,欧盟明确逐步收 紧用于制备生物柴油的棕榈油,且疫情下我国废油脂供应明显收缩; (3) 需求愈发 旺盛,欧盟正加速摆脱对俄能源依赖,叠加欧洲碳价持续走高,需求持续上涨。

能源价格上涨:宏观格局动荡冲击能源及农作物供应,是生物柴油价格上涨的直接 原因。生物柴油作为化石柴油中的补充添加剂, 2020年之前两者价格基本持平。而 伴随俄乌战争等全球局势动荡因素下,柴油价格从2020年11月的5058元/吨上涨至 8583元/吨,生物柴油价格亦上涨至10996元/吨。但可以明显发现柴油与生物柴油之 间出现了明显价差,主要原因为生物柴油内部自身的供需矛盾亦在加剧——在柴油价格上涨同时,生物柴油的主要原材料大豆油、菜籽油及棕榈油等受到宏观经济的影响,供应出现紧缺,价格明显上涨。![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

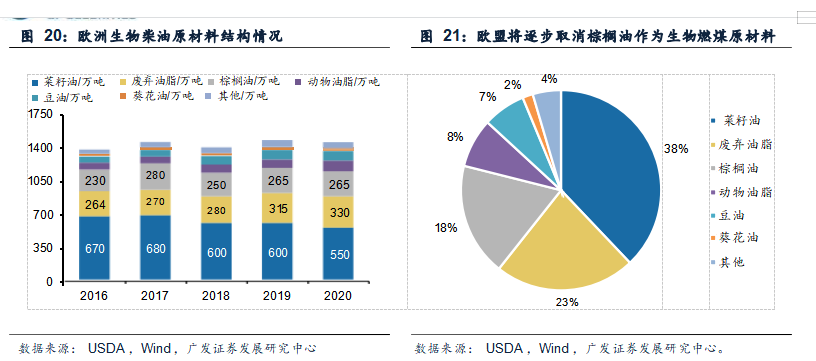

原料供给不足: 全球局势变动、疫情影响短期供给, 长期欧盟收紧原材料使用范围, 生物柴油原料紧缺现象进一步加剧。除去受宏观局势影响下大豆、菜籽等粮食出现 短缺之外,欧盟对于原材料使用范围的趋严进一步加剧了生物柴油的供需矛盾。欧 盟在2018年新版的可再生能源指令( RED II )中明确,由于“棕榈油的种植导致了 猖獗的森林砍伐和劳力滥用, 并未实现减排, 将于2030彻底禁止棕榈油在生物燃料 中的使用”。而棕榈油占2020年欧洲生物柴油原料供应的18%、占全球的39%,棕 榈油的逐步退出生物柴油原料供应将对长期生物柴油供应造成深远影响。 此外,我 国作为废弃油脂的主要供应国, 疫情影响下部分地区的餐厅收油量明显下滑,亦是 短期供应受限的原因之一。

需求愈发旺盛:欧盟对减排能源需求与日俱增,碳价上涨下生物柴油性价比持续提

![]()

![]()

![]()